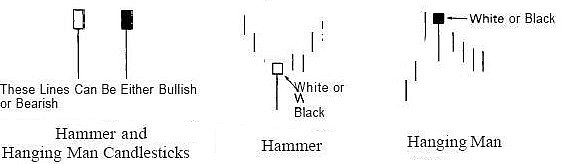

Hình thứ nhất cho thấy hai cây nến có bóng dưới dài và phần thân nhỏ. Phần thân nằm ở đỉnh trong phạm vi giao dịch của phiên. Sự khác nhau của hai cây nến trong hình lôi cuốn ở chỗ nó có thể chỉ ra sự tăng hay giảm giá tùy thuộc vào vị trí chúng xuất hiện trong một xu hướng. Nếu một trong hai cây nến đó xuất hiện trong một xu hướng giảm, đó là một dấu hiệu chỉ ra rằng xu hướng giảm có thể kết thúc. Trong bối cảnh đó, cây nến được gọi là một hammer.

Hãy xem hình thứ hai. Ngày nay người Nhật gọi nó là takuri. Từ này cũng gần giống như đang cố gắng đo độ sâu của dòng nước với cảm giác đang đứng ở đáy.

Nếu một trong hai cây nến trong hình thứ nhất xuất hiện sau một quá trình tăng giá, nó muốn nói với bạn rằng quá trình đó có thể sẽ kết thúc. Nó giống như là một điềm gở, nên được gọi là hanging man (xem hình thứ ba). Cái tên này xuất phát từ thực tế là trông nó giống như người đàn ông bị treo cổ với hai chân lủng lẳng.

Có vẻ không bình thường khi những cây nến giống nhau lại có thể chỉ ra cả tăng và giảm giá. So với những hình mẫu quen thuộc của phương Tây (island top và island bottom) bạn sẽ nhận ra rằng quan niệm được vận dụng giống hệt nhau. Sự xuất hiện của island cũng chỉ ra sự tăng hoặc giảm giá tùy thuộc vị trí của nó trong một xu hướng. Một island sau một xu hướng tăng dài là giảm giá, trong khi một island tương tự sau một xu hướng giảm là tăng giá.

Hammer và hanging man có thể được đoán nhận bởi ba tiêu chuẩn sau:

- Phần thân nến nằm ở phần trên của phạm vi giao dịch. Màu sắc của thân nến không quan trọng.

- Độ dài của bóng dưới cỡ gấp hai lần độ dài của phần thân trở lên.

- Nó không nên có, hoặc có bóng trên rất nhỏ.

Bóng dưới càng dài, bóng trên càng ngắn, thân của nến càng nhỏ càng có ý nghĩa tăng giá (đối với hammer) hay giảm giá (đối với hanging man). Mặc dù thân nến của hammer hay hanging man có thể màu trắng hay đen, mức độ tăng đáng kể hơn nếu thân của hammer màu trắng, mức độ giảm cũng đáng kể hơn nếu thân của hanging man màu đen.

Nếu thân của hammer màu trắng, nó mang ý nghĩa rõ ràng rằng thị trường bị bán tháo gần như suốt phiên và sau đó bật trở lại vào lúc đóng phiên gần với giá cao của phiên. Đó gần như là khởi nguồn của sự tăng giá.

Nếu thân của hanging man màu đen, nó thể hiện rằng giá đóng phiên không thể trở lại mức giá mở phiên. Điều đó hàm ý khả năng giảm giá.

Điều quan trọng là bạn phải đợi sự xác nhận với hanging man. Lập luận như thế nào về sự xuất hiện của hanging man? Thông thường là trong bối cảnh thị trường đã thể hiện hết khả năng tăng giá thì hanging man xuất hiện. Vào phiên hanging man, thị trường mở phiên ở/gần giá cao, rồi bị bán tháo, sau đó phục hồi, đóng phiên ở/gần giá cao. Sức mạnh này không phải là kiểu hành động giá để bạn nghĩ rằng hanging man có thể là đỉnh đảo chiều. Nhưng kiểu hành động giá này chỉ ra rằng thị trường đã bắt đầu hành động bán tháo (sell off), nó đã trở nên dễ bị tấn công tiếp khi chúng ta chưa kịp đề phòng.

Tín hiệu xác nhận có thể là một khoảng trống giảm giá (giữa phần thân nến phiên hanging man với giá mở phiên kế tiếp), hoặc có thể là một phiên giảm giá với giá đóng phiên thấp hơn giá đóng phiên hanging man.